作者:IVD资讯

来源:瞪羚社

一波未平,一波又起。

继安徽化学发光集采试点后,IVD领域再迎来史上最大规模集采。

7月27日,一份《关于成立肝功生化检测试剂省际联盟集中带量采购工作领导小组的通知》在业内流传;据悉,该22省市联盟集采工作小组或已初步成立。

现阶段而言,体外诊断试剂并不是在每个省都挂网采购,因此在全国范围内开展IVD集采缺乏条件,所以这次采取由江西牵头、各省报名参与的方式。

实际上,历经安徽化学发光的试点(打破封闭式“设备+试剂”系统不可能集采的认知),市场对生化检测领域集采早有预期,但超出预期的可能是推进的速度和省际联盟的覆盖范围。 预计本次集采将对国内生化体外诊断市场竞争格局带来较大的洗牌效应。

1、肝功能生化,占生化IVD的份额不小

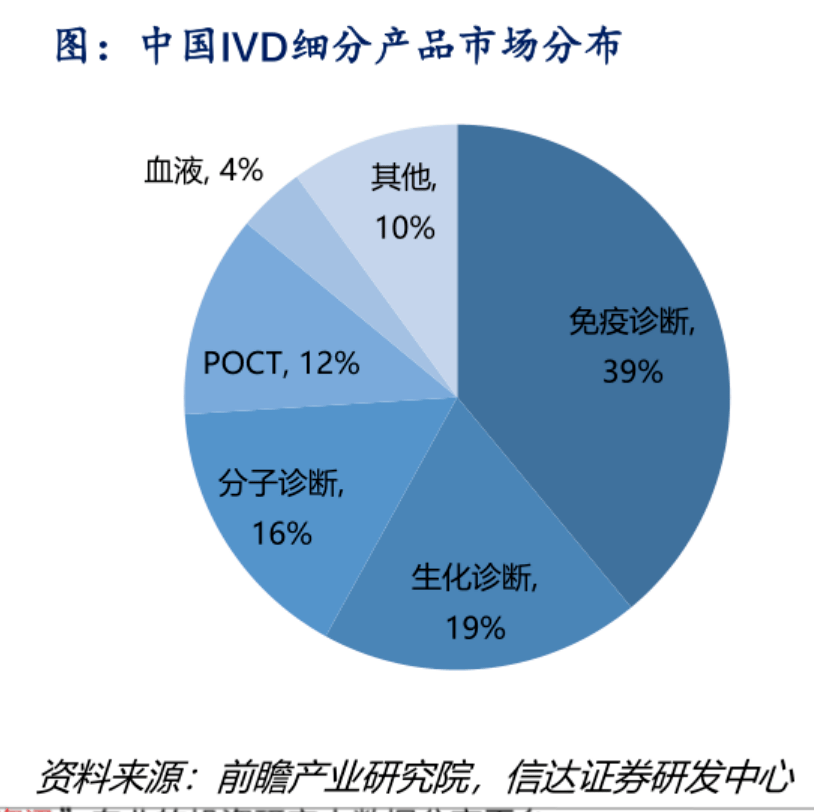

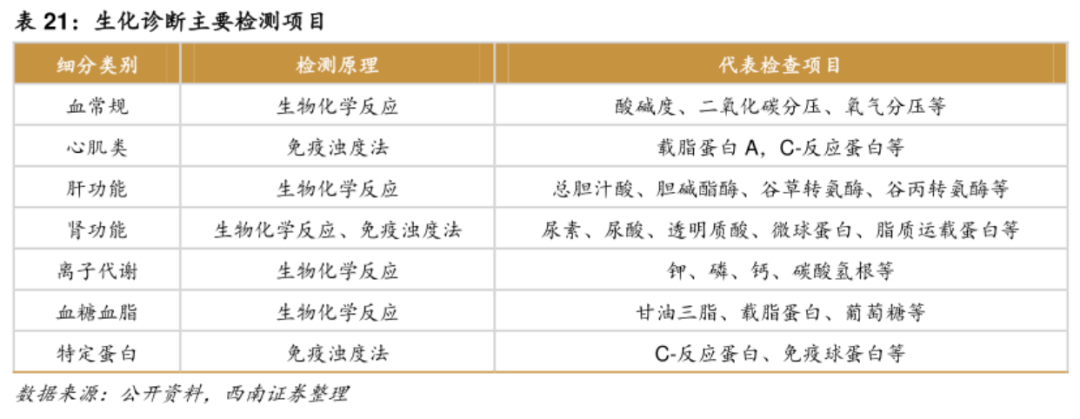

生化诊断,又称临床生化,常用于血糖、血脂、胆固醇、肝功能、肾功能等基础检查项目。简而言之,就是用检测特定的生化物质含量判断人体是否处于健康状态。 IVD的三大主要细分领域中,生化诊断最为成熟,被投资者视为“红海”,约占国内IVD市场规模的19%;由于生化试剂进入门槛低,毛利率高,大多新品牌均以此为切入点进入IVD领域,目前全国约有超过200家相关的注册公司。

本次集采的肝功生化试剂,主要包含:白蛋白、总蛋白、总胆红素、直接胆红素、谷丙、谷草、胆碱酯酶、总胆汁酸、5-核苷酸酶、碱性磷酸酶、前白蛋白、腺苷脱氨酶、甘胆酸、单胺氧化酶等多个项目。

尽管我们并未查阅到肝功能试剂在生化市场中的具体规模和占有率,但可以从两家IVD头部企业的数据进行侧面估算:

● 2021年公司国内生化试剂收入约9亿元(生化业务国内市占率约为11%),其中肝功占比约20%(营收1.8亿元左右)。

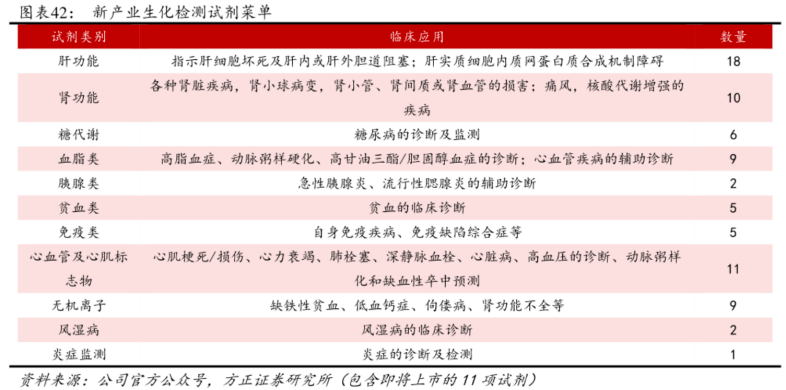

● 如下图所示,在新产业生化检测菜单中,共有78个项目,其中肝功能就有18个,占整体项目数的23%左右。

2021年中国生化诊断行业市场规模约为92亿元,上述粗略预估肝功能占生化市场规模大约20-25%的区间,对市场规模在18.4-23亿左右,可以算是生化检测最大的细分之一。

2、这次省际联盟的威力,可能更接近于国采

为什么说这次集采的威力可能更接近于国采?不妨拿这次和安徽化学发光进行比较。 其一是覆盖范围,相比化学发光集采安徽单个省市试点,本次集采覆盖省级行政区超过20个,中国有34个省级行政区,几乎涵盖2/3个中国; 其二是明确采购量的差异,安徽那次实际上没有明确给出中标后给予的采购量,可以视为“非标”的集采;而这种省际联盟的集采,大多都会给出明确的采购量,例如医疗机构实际报量的70%等,迈瑞也表示本次集采的量占市场采购量比例大于60%。 这也是安徽化学发光试剂降价幅度较为温和的原因(整体降幅在40+%),同时罗氏、贝克曼等厂商有底气放弃掉这块地区市场。

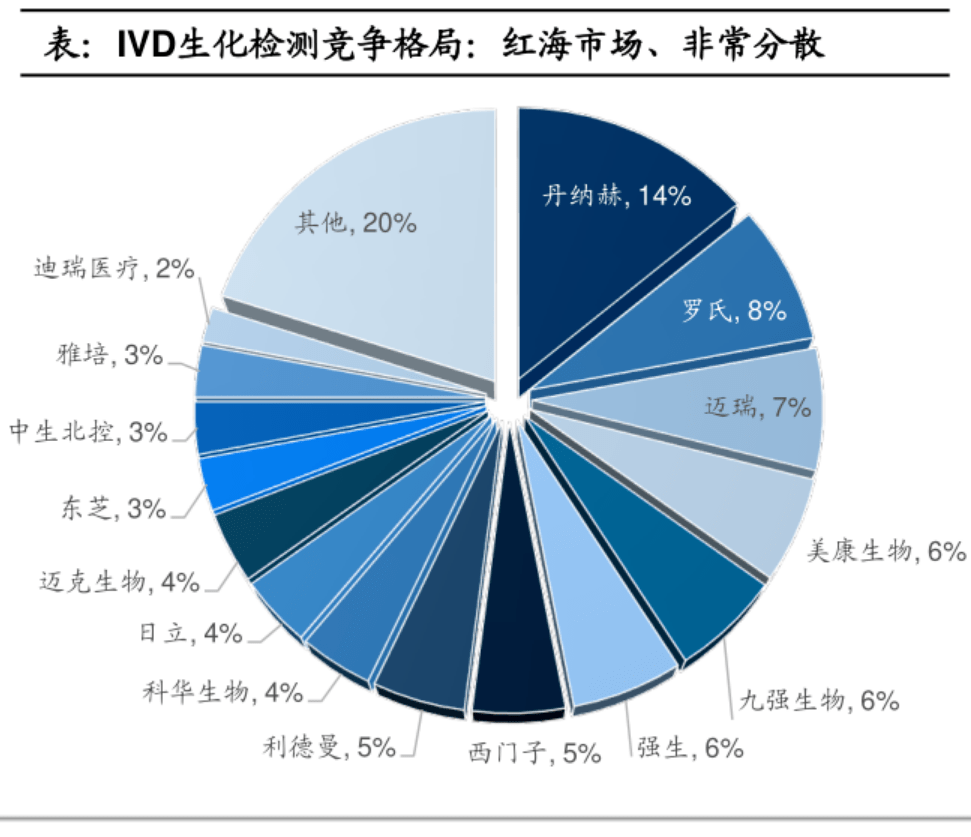

可以预见,本次肝功能生化集采情况更为复杂,同时竞争也更为惨烈。得出这个判断基于三个维度:国产替代率、系统模式、竞争格局。 众所周知化学发光流水线是“专机专用”,并且价格昂贵,在安徽的集采试点中,罗氏、贝克曼放弃市场后,机子被“闲置或拆除”。生化诊断行业,70%以上产品为开放式系统,即产品系统支持跨品牌的试剂与仪器互用,本土企业可生产自己品牌的生化诊断试剂,适配其它品牌的生化诊断仪器,所以监管层没有需要替换多少仪器、增加多少支出的顾虑。 目前,化学发光国产化率仅有20-25%,而生化试剂市场国产化率在60-70%,市面上70%以上生化诊断试剂为国产产品,已经有相当一部分试剂进入到三甲医院销售。 生化试剂,目前主要生产公司包括迈瑞医疗、迈克生物、九强生物、迪瑞医疗、利德曼和美康生物等,最大市场份额的丹纳赫仅占14%,CR15中半数都是国产厂商,在报价时不可避免会更卷。 惨烈很可能已经被预见。

随着国内竞争日益激烈,进口试剂逐渐式微。据医趋势采访业内人士表示:一些外企大厂甚至开始‘放养’生化项目,减少市场投入,任其自然增长。对于大部分市场投资者而言,生化诊断赛道大部分选手已经失去投资价值,更重要的是这次集采,所制定出来的规则是否合理,价格降幅有无超预期,以此对未来集采类目的扩围有更好的参考意义。

3、IVD行业内卷,还值得投资吗?

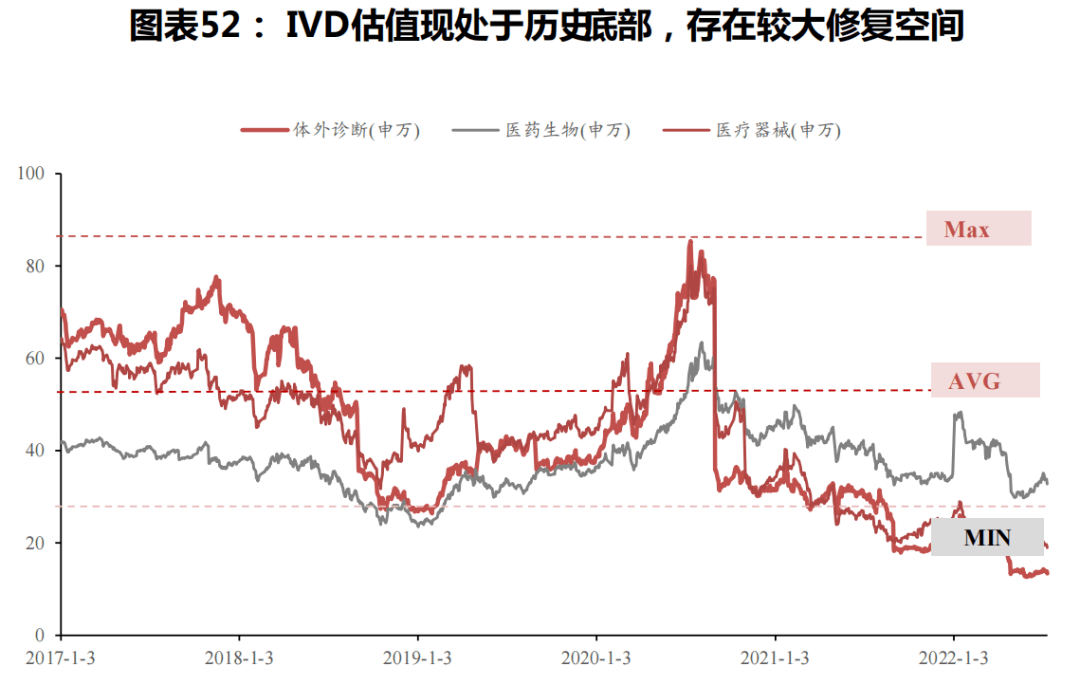

查阅申万行业“体外诊断”,发现目前A股IVD上市公司已经接近40家。 今年3月,上述接近40家公司中有15家公司市盈率超过30倍(如今这个数字只有11家),虽然这个数据并不具备参考意义,因为15家公司里超过70亿的只有6家(如今超过50亿市值的只有3家);另外,还有17家公司市盈率低于20倍(如今这个数字是20家)。据方正证券数据显示,目前IVD行业的估值已经处于历史底部,远低于5年前。

(来源:Wind、方正证券)

这样看来,投资者似乎很容易陷入估值有很大修复空间的错觉,但现实是:IVD行业竞争格局的恶化、稀缺性的消失、潜在的政策压制,只能说投资该行业变得越来越难。首先,上市公司只会越来越多,一方面因为新冠疫情达到上市标准的IVD新秀大有人在,另一方面IVD上游原料厂商也正在向下游拓展,如菲鹏、诺唯赞等。 其次行业的竞争趋于白热化,过往单赛道只有一两家公司享受高溢价的好景不再,未来大部分公司只能靠业绩驱动市值增长。再者,就是前文的集采政策压制。所以,我们认为,未来针对IVD行业投资可能只有三种策略:

1)完全不看:基于集采趋势的大背景下,投资者在其中选择公司非常不容易,既然赛道变“老”,估值也难提升,干脆全盘放弃。

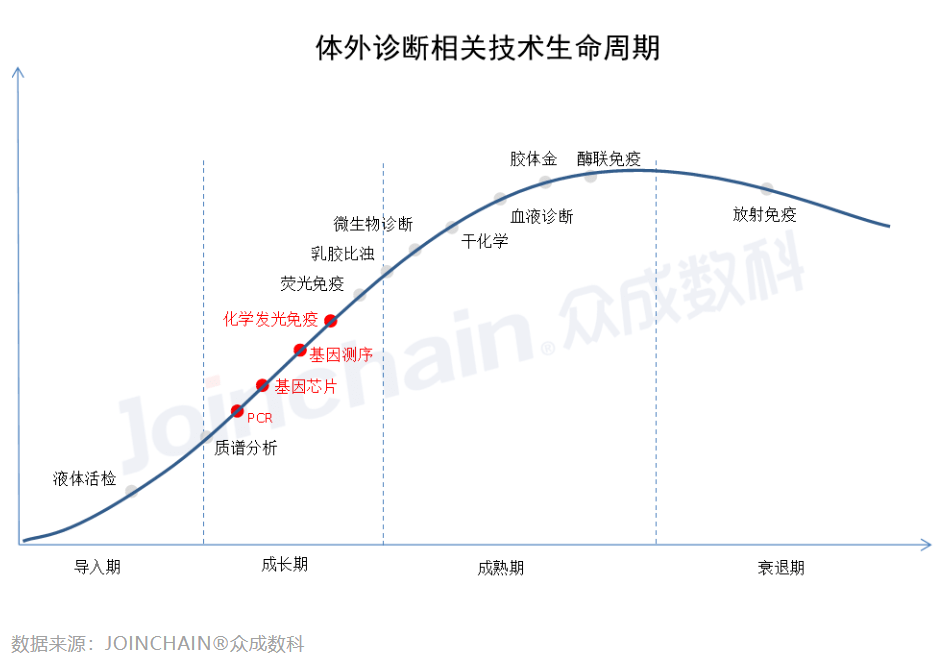

2)聚焦“年轻+前沿”的赛道:要逃离政策对于估值的压制,必须寻找“双低”(渗透率低、国产化率低)并且细分赛道稀缺的上市公司,才能实现戴维斯双击。 据众成医械研究院数据,目前基因芯片、二代基因测序、质谱等高端产品仍然被外资垄断,另外IVD上游的磁珠、酶、微球等原料也可能是比较好的选择。

3)“光脚者”借助集采快速提升市场份额:

尽管集采下估值已经很难有大的飞跃,原本旧的格局下新进厂商很难快速从巨头处抢到大的市场份额,但集采就可能给予了这样的机会,如果能够在这种情况下实现市占率的快速提升就能迅速崛起,在估值平稳的体系下享受业绩带来的市值驱动(比较典型例子如汇宇制药)。

结语:谁能救救这些地板价的国产IVD公司?答案只能是自救。 新技术、第二第三业务曲线、向上游&向海外进发,都可能成为选择。

本文转载自其他网站,不代表健康界观点和立场。如有内容和图片的著作权异议,请及时联系我们