在新冠引发一轮亢奋之后,生物科技业正在倒下。

本文由【万点】原创

作者 / 银杏

编辑 / 陈默

疫情让新冠疫苗和检测试剂相关的公司站在了聚光灯下。这些公司的光芒和利润也主要源于此。今天,我们要聊的这家企业,叫菲鹏生物,如果不是新冠疫情加速了其 IPO 进程,或许没人会留意这家做体外诊断试剂核心原料研发、生产和销售的企业。

体外诊断试剂是医疗器械的一个分支。疫苗保护效果可能会下降,及时通过新冠检测隔离传染成为了最近两年国内外抗疫行之有效的办法。居家检测的推行潜移默化地改变着人们对于检测产品的理解和消费习惯,这使得体外诊断 ( IVD ) 特别是即时检验 ( POCT ) 细分领域在走进千家万户。

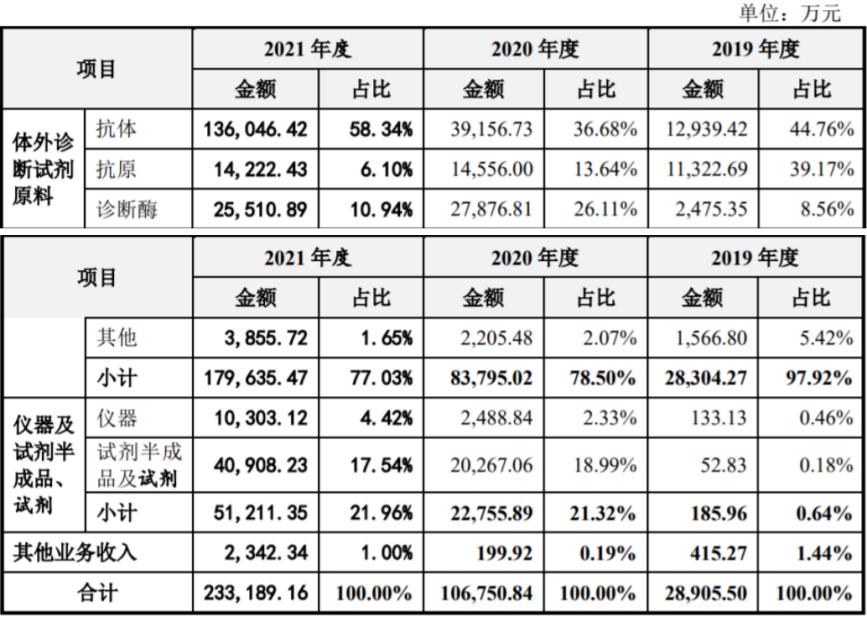

而菲鹏生物就有核酸试剂 / 抗原试剂原料生产的业务。从 2019-2021 年的营收构成来看,试剂原料是公司的大头,营收占比在 2019 年达到 97.92% 的高位,虽后有下降,但 2021 年也有 77.03%,剩下的 22% 是仪器和试剂或试剂半成品。

查阅公司 2019 年以前的财务数据,2 到 3 亿的营收体量、高于 90% 的毛利率水平实在吓人,但净利率水平很不稳定。从 2016 年的 54% 一路下滑到 2018 年的 11%,2019 年回升至 20%。公司的净利润规模也是平平无奇,从 2016 年、2017 年的 8000 万左右,下降至 2018 年的 2500 万、2019 年的 5700 万。根据笔者经验,若公司以 2016-2019 的财务报告去上市,即使注册制,上市成功的概率几乎为 0。

正是这样一份历史表现平庸、甚至有些差劲的财务数据,却支撑了公司创业板 IPO。

不过,经过长时间等待,证监会仍没有批复。笔者从搁浅状态推测菲鹏生物或许存在一些硬伤正在调查。准确地说,后续存在重大隐患:新冠疫情带来的红利撑起半个 IPO,目前集采利刃高悬,公司突增利润的持续性受到严峻考验。

01

靠疫情红利扭转乾坤,撑起半个 IPO

2020 年开始的业绩大爆发和疫情脱不了干系。

实际上,2020 年新型冠状病毒肺炎疫情在全球范围内爆发。菲鹏生物作为体外诊断整体解决方案提供商,凭借在体外诊断试剂核心原料和试剂解决方案方面的积累,助力下游体外诊断试剂厂家迅速开发出新冠检测试剂盒,目前已经成为新冠核酸检测试剂原料和新冠抗原免疫检测试剂原料最主要的供应商之一。

根据披露,新冠产品 2020 年度、2021 年度分别为公司贡献了 6.97 亿元、15.87 亿元的收入,占比高达 65% 和 69%!

那么,市场对这种疫情受益股态度如何?

我们来看两个例子:智飞生物和英科医疗。智飞生物是默沙东 HPV 疫苗在国内的独家代理,由于宫颈癌是目前唯一有疫苗的癌症,所以默沙东的 HPV 疫苗特别火爆,而智飞是其在国内的唯一代理,身份可以说是相当硬气。智飞自己也研发了新冠疫苗,叠加疫情获益,股价表现如何?结果公司股价犹如过山车,从 230 元的高位到现在的 87 元,二级市场对于特殊事件受益的态度可见一般。

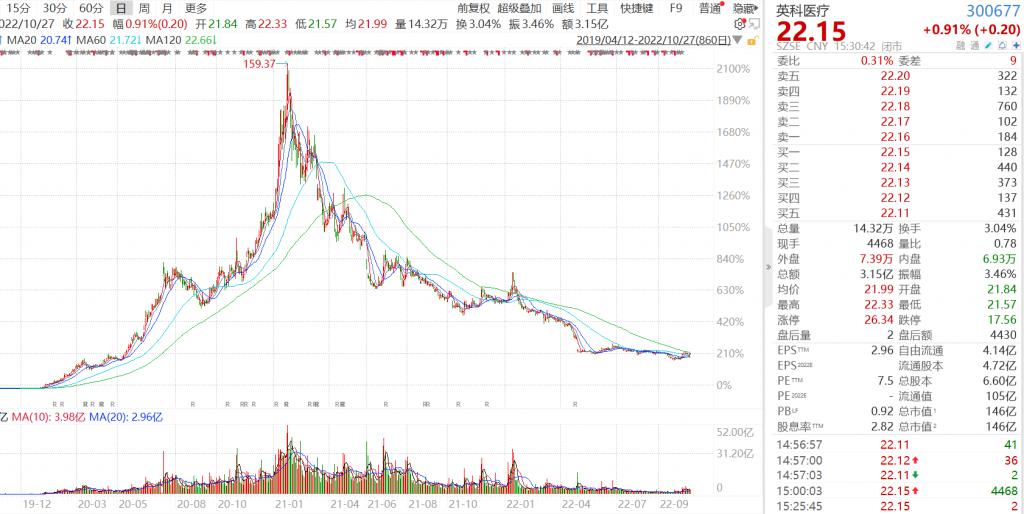

英科医疗也是人尽皆知的疫情受益十倍股。作为医疗手套领域的佼佼者,当时被投资人吹到天上去了,最终落得一地鸡毛。营业收入从 2019 年的 21 亿元,暴增至 2021 年的 162 亿元,足足翻了八倍,但是 2022 年上半年只有 37 亿元。业绩做过山车的同时,股价大幅波动,从高点的 160 元跌至 22 元,跌去了 87%,可以看到这种疫情受益股的极端不稳定。

在股票投资中,我们最害怕什么?不确定性。只要是确定的事件,市场很快可以定价做出反应,而不确定令人生厌。长期来看,疫情的扰动对菲鹏生物是极端不利的,特别是当前接近 7 成收入来自疫情。

这种情况很不乐观。

02

集采利刃高悬

读者兴许有个疑惑,如果新冠和流感相似,长存于世,那么,这些公司将长期受益于新冠。我们暂且不去讨论 " 新冠会不会和流感一样几乎不需要检测 " 的假设,只需要考虑一个现实问题:核酸检测试剂并没有很高的技术门槛,90% 以上的毛利率水平是否合理。国内就有一个非常现实的问题摆在眼前:集采。

从供给来看,一个不是很高技术壁垒的产品,90% 毛利是否过高;从需求来看,目前核酸检测的费用大部分由地方财政或医保支付目前的经济大环境下,长期支撑 14 亿人的核酸检测是有压力的(最近不少地方发布核酸检测收费的消息)。

目前,检验试剂带量采购尚处于小范围探索和执行阶段,仅覆盖部分品种或部分区域。其中,针对新冠检测试剂,国内多个省市已实施集中采购(确定中选价格、但未明确采购数量),导致新冠检测试剂的供应价格出现下降。除新冠相关诊断试剂外,全国范围内仅辽宁省、四川省、河南八市及安徽省等少量省市发布并实施了检验试剂集中带量采购计划。

虽然相关政策执行时间较短,现阶段对生产经营企业和公立医疗检测机构带来的实际影响相对有限,长远来看,笔者认为方向是十分明确的:要么降价,要么需求大幅减少。

倘若区域性的带量采购计划推行顺利,将有可能推动全国其他地区跟进出台类似政策,分批次扩大带量采购检验试剂的品种。此举可能导致检验试剂的终端采购价格下降,并可能传导至上游,降低检验试剂原料的市场价格。

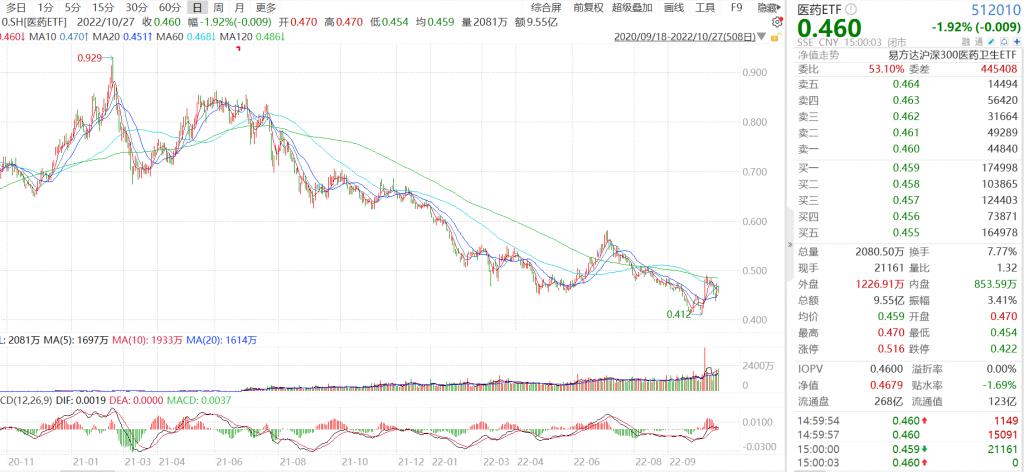

通过医药 ETF 的走势,可见集采的威力。

菲鹏生物可以通过 " 增加出货和降低价格 " 来应对集采的影响,毛利率可能会从 90% 降低到 20% 的合理水平,但要维持现有盈利,需要扩大 5 倍出货量。矛盾的是,核酸检测的需求增长空间在哪里?

从盈利模式看 -- 政府出钱,从技术壁垒看 -- 玩家众多,从需求看 -- 需求刚性上限固定,我们都认为不是一个好赛道。

03

试剂行业,渠道为王,菲鹏管线偏弱

从菲鹏的财务数据可以看出,在疫情发生之前,这是一个典型的高毛利、低净利的行业。说明期间费用率非常高。期间费用率高,一般在医药行业有两个可能性:一是研发支出高;二是渠道的销售费用高。

研发支出方面,菲鹏在疫情发生之前,研发费用率高达 38% 左右。也就是说,每 1 元的营收,有 0.38 元拿去做研发了。这么高强度的研发,实际转化情况如何?

试剂的原料并不是科技含量很高的行业,各公司的产品大同小异。那么,怎么才能实现优势呢?即通过产品力带来渠道粘性。

原料产品线,即 SKU 数量决定了原料厂商能否锁定客户一站式采购的能力,能否在单个客户套取更大的平均下单价。

目前,外资原料厂商中:默克 SKU 超过 30 万种、赛默飞超过 10 万种、NEB 超过 2 万种、罗氏诊断超过 1 万种、帝斯曼超过 5000 种、东洋纺超过 2000 种。而菲鹏生物的原料 SKU 仅 1300 种,与外资相比存在明显劣势,从这个角度来看,研发并没有没有想象中那么给力。

此外,2020-2021 年新冠业务大幅度爆发式增长,公司的研发费用并没有大幅上升,说明新冠疫苗相关业务的技术含量几乎不需要什么研发,更是验证了新冠业务的壁垒比较低。

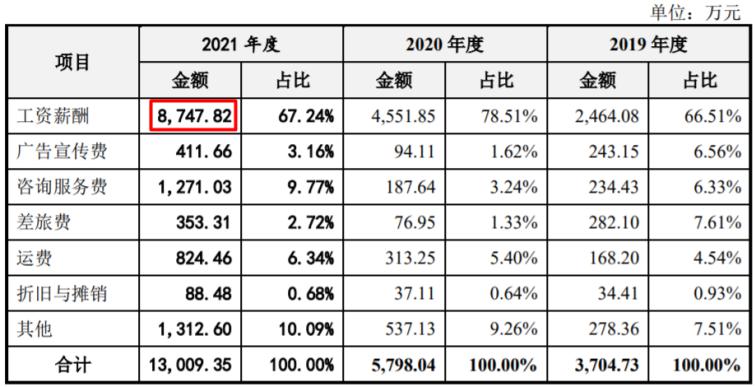

销售费用方面的变化显得有点诡异。在新冠业务发生之前,公司的销售费用只有 4 千万;到了 2021 年,销售费用增加了近一个亿。

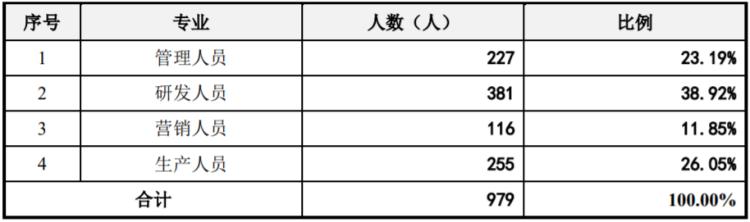

再仔细一看,营销人员共 116 人,工资薪酬 8747 万,人均 75.4 万元,而且还是在新冠业务大幅爆发之下,不禁让人联想在营销些什么内容。

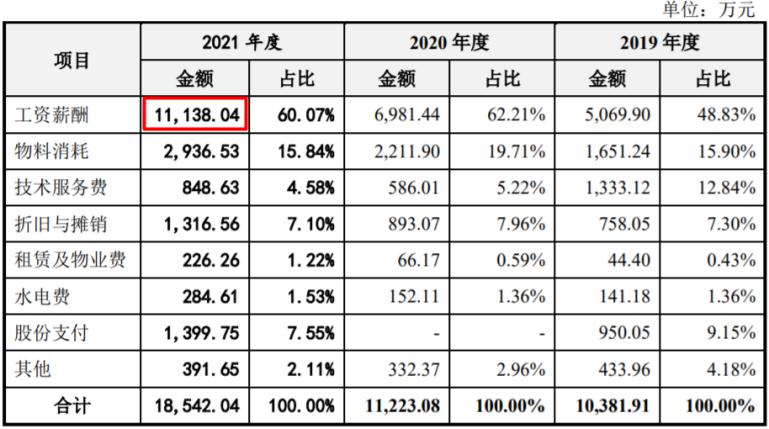

更有意思的是,公司 381 位研发人员的总薪酬仅 1.1 亿,人均薪酬 29 万元,仅为销售的 38%。看来,菲鹏生物是销售驱动型公司,并不是研发驱动型。

04

关注上市进程,投资切记慎重

近期,类似菲鹏生物的 IPO 或者新股特别多,大家可以对比多多关注。

同行之一的翌圣生物拟向科创板发起冲击,上交所对翌圣生物进行了首轮问询。其中," 国内新冠疫情变化对公司不同板块业绩的影响,公司是否存在业绩大幅下滑的风险 " 是上交所的关注重点之一。

诺唯赞(688105.SH)、义翘神州(301047.SZ)也都是刚上市不久,跟菲鹏生物的情况非常类似,都是做体外诊断试剂相关产业,同样是短期受益于新冠疫情。大家可以关注一下其走势,话不多说,投资者自己看图判断吧。

总之,笔者建议谨慎谨慎再谨慎。

本文著作权属原创者所有,不代表本站立场。我们转载此文出于传播更多资讯之目的,如涉著作权事宜请联系删除。